График индекса доллара интервалами в 60 минут

Доллар стабилизировался вблизи двухнедельного максимума перед заседанием ФРС, евро вырос на фоне ожиданий повышения ставки ЕЦБ

В среду курс доллара колебался вблизи двухнедельного максимума в преддверии ожидаемого повышения процентной ставки Федеральной резервной системой США позднее в тот же день.

Трейдеры также ожидали политических решений от Европейского центрального банка (ЕЦБ) и Банка Японии (BoJ) на этой неделе.

Индекс доллара США, который измеряет курс валюты по отношению к шести основным валютным парам, снизился на 0,17% до 101,14, но был близок к двухнедельному максимуму, достигнутому во вторник.

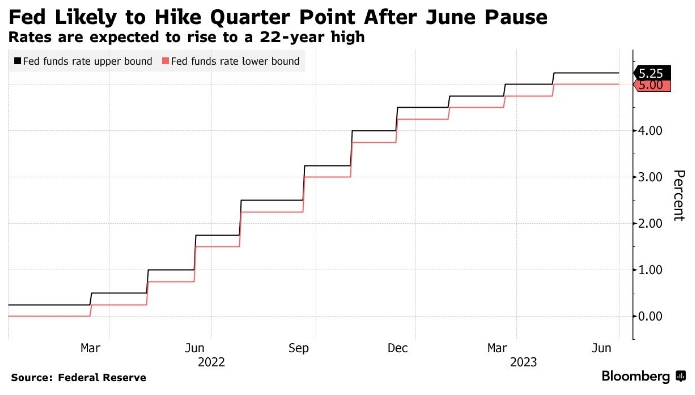

Трейдеры денежного рынка считают повышение ставки Федеральной резервной системой на четверть пункта позже в среду почти неизбежным, но примерно поровну разделились во мнениях относительно вероятности еще одного повышения позднее в этом году.

Сохраняющиеся признаки устойчивости экономики США перед лицом серии резких повышений процентных ставок Федеральным комитетом по открытым рынкам (FOMC) помогли поднять индекс доллара с 15-месячного минимума в 99,549, достигнутого неделю назад.

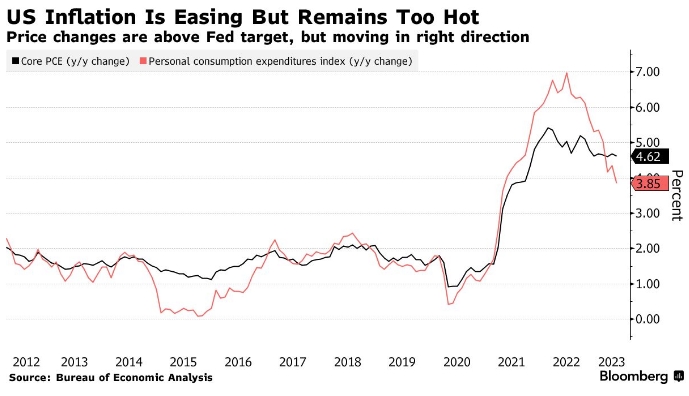

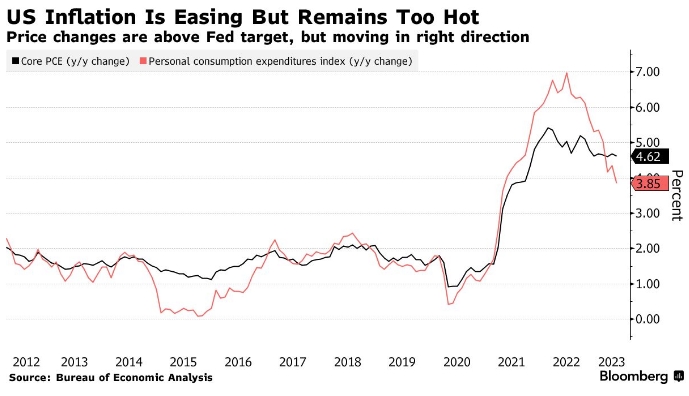

Согласно последним данным, потребительское доверие в США выросло до двухлетнего максимума в июле на фоне сохраняющейся напряженности на рынке труда и снижающейся инфляции.

"Учитывая замедление базовой инфляции, мы считаем, что существует риск того, что (председатель ФРС Джером) Пауэлл охладеет к дальнейшему (после сегодняшнего - прим. ProFinance.ru) повышению ставки, заявив, что FOMC "зависит от данных", что окажет давление на доллар", - сказал Джозеф Капурсо, стратег Commonwealth Bank of Australia.

Сосредоточьтесь на центральных банках

В других странах ЕЦБ определит политику в четверг. Опять же, широко ожидается повышение на четверть пункта, но накопление свидетельств замедления экономического роста ставит под сомнение шансы на еще одно повышение к концу года.

Евро вырос на 0,1% до 1,1070 доллара после достижения двухнедельного минимума во вторник.

"Если ЕЦБ сохранит свой ястребиный настрой, что никоим образом не гарантировано, но более вероятно, чем у FOMC, евро, вероятно, вырастет на этой неделе", - добавил Капурсо.

Банк Японии определяет политику в пятницу, и спекуляции о "ястребиных" изменениях в политике регулирования кривой доходности, которые резко усилились ранее в этом месяце, в последние дни пошли на убыль.

Доллар снизился на 0,2% до 140,70 иены после отскока от многонедельного минимума 137,245 в середине месяца.

Австралийский доллар снизился на 0,4% до $0,6766 после того, как более медленные, чем ожидалось, данные по инфляции показали, что Резервный банк Австралии (РБА) откажется от повышения ставки 1 августа.

Это во многом компенсировало рост австралийского доллара на 0,79% за предыдущий день после того, как Пекин объявил о стимулирующих мерах, улучшив экономические перспективы ключевого торгового партнера Австралии.

"Как раз в тот момент, когда казалось безопасным вернуться в игру с длинными позициями по австралийскому доллару на фоне восстановления настроений в Китае, неожиданный спад инфляции вновь ставит под сомнение степень необходимости дальнейшего ужесточения политики РБА", - сказал Шон Кэллоу, стратег Westpac, прогнозируя, что валюта может упасть ниже 0,67 доллара в ближайшей перспективе.

По отношению к китайскому юаню доллар США укрепился на 0,15% до 7,1479 юаня на оффшорных торгах, частично восстановив снижение на 0,67% предыдущего дня.

Стерлинг опустился до отметки $1,2908. Банк Англии устанавливает ставки в августе. 3. Денежные рынки разделены между повышением ставки на 25 базисных пунктов (б.п.) или на 50 б.п.

Заседание ФРС

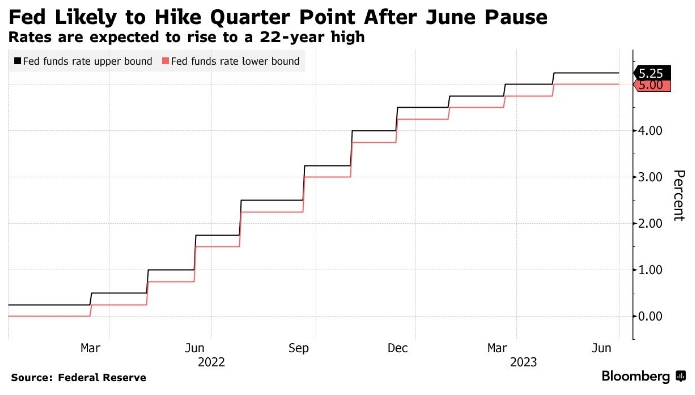

Политики Федеральной резервной системы готовы поднять процентные ставки до самого высокого уровня за 22 года, сохраняя при этом склонность к ужесточению, что сигнализирует о возможности дополнительного шага в конце года.

Ожидается, что Федеральный комитет по открытым рынкам повысит ставки на четверть пункта до диапазона от 5,25% до 5,5%, что является 11-м повышением с начала 2022 года. Решение будет опубликовано в 14:00 в Вашингтоне. Председатель Джером Пауэлл проведет пресс-конференцию через 30 минут.

Инвесторы будут прислушиваться к подсказкам Пауэлла о том, насколько центральный банк полон решимости снова повысить в 2023 году. Учитывая снижение инфляционного давления в прошлом месяце, инвесторы считают решение среды почти определенным, но не ожидают дополнительных повышений.

«Они оставят открытыми все варианты», — сказала Вероника Кларк, экономист Citigroup Inc. «Они, безусловно, сохранят осторожность после всего лишь пары месяцев более мягких данных по инфляции, которых недостаточно, чтобы они были уверены, что работа сделана”.

Повышение в июле последует за июньской паузой, которая была нужная, чтобы оценить замедление темпов экономического роста по мере того, как они приближаются к уровню ставки, который, как считается, является достаточно ограничительным, чтобы со временем вернуть инфляцию к целевому уровню в 2%. Тем не менее, Пауэлл и другие политики могут захотеть выглядеть более ястребино, чтобы избежать повторения роста цен.

«Они хотят избежать ошибок 1970-х и 80-х, когда они преждевременно отпускали педаль тормоза», — сказала Кэти Бостанчич, главный экономист Nationwide Life Insurance Co.

Что говорит Bloomberg Economics...

«Поскольку последние экономические данные, по-видимому, повышают шансы на мягкую посадку, FOMC вряд ли будет раскачивать лодку. Пауэлл займет выжидательный подход, сигнализируя о паузе на сентябрьской встрече — пропуске, который, как мы полагаем, превратится в длительную паузу».

— Анна Вонг, главный экономист по США

Заявление ФРС

Заявление, вероятно, оставит в силе руководство, намекающее на возможное «дополнительное ужесточение политики». Также вероятно, что экономический рост продолжится как «умеренный», несмотря на в основном оптимистичные данные в преддверии публикации данных о валовом внутреннем продукте в четверг. Комитет может обсудить, следует ли признать недавний рост инфляции или просто сказать, что она остается повышенной.

После краха трех американских банков комитет включил в заявление слова о доверии банковской отрасли, охарактеризовав ее как «надежную и устойчивую». По словам экономистов Deutsche Bank AG, когда стресс уменьшился, комитет может обсудить вопрос об исключении этих замечаний из заявления как ненужных.

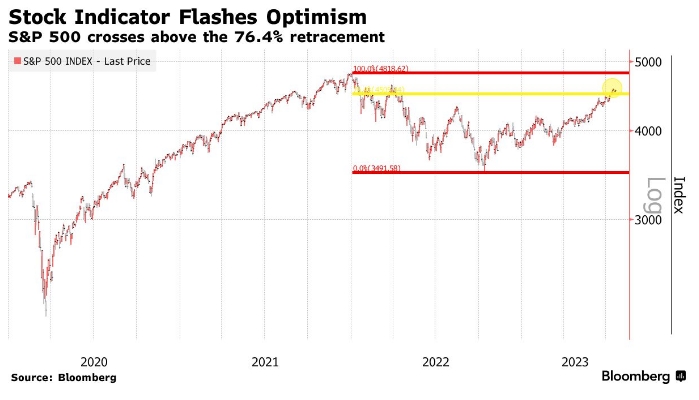

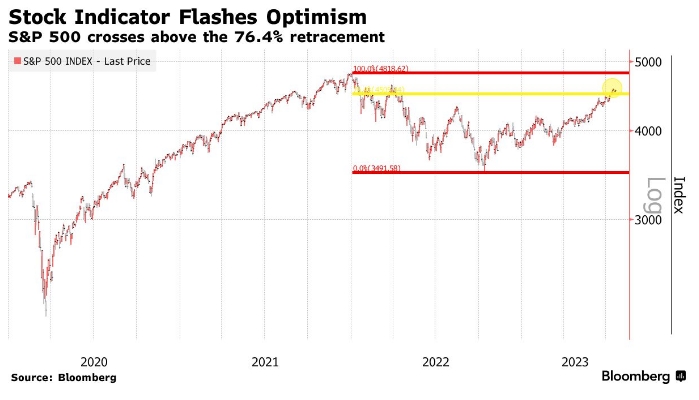

Рынок акций

Акции торговались разнонаправленно в преддверии решения Федеральной резервной системы по ставке позже в среду, в то время как инвесторы также анализировали поток отчетов о прибылях и убытках корпораций в поисках подсказок о состоянии мировой экономики.

Европейские акции упали, так как акции LVMH упали более чем на 4%, что привело к снижению сектора предметов роскоши после того, как крупнейшая европейская компания представила новые доказательства замедления расходов богатых потребителей в США, несмотря на то, что продажи в Китае восстановились. Горнодобывающие компании показали худшие результаты после того, как Rio Tinto Group сообщила о падении прибыли в первом полугодии. Зато акции Rolls Royce Holdings Plc выросли на 19% после того, как производитель двигателей повысил прогноз по прибыли.

Фьючерсы на акции США практически не изменились. Индекс S&P 500 закрылся на самом высоком уровне с апреля 2022 года, индекс Nasdaq 100 превзошел его, а промышленный индекс Доу-Джонса продемонстрировал 12-й рост подряд — самый продолжительный рост за более чем шесть лет — после того, как индекс потребительского доверия в США от Conference Board поднялся до двухлетнего высокий.

Бумаги Alphabet Inc. подскочили более чем на 7% в конце торгов после того, как материнская компания Google сообщила о доходах, которые превзошли ожидания аналитиков, в то время как Microsoft Corp. упала после сообщения о умеренном росте продаж. Meta Platforms (запрещена в РФ по решению суда) сообщает о результатах позже в среду.

Что касается подхода к решению ФРС, сильные данные о доверии потребителей поддержали идею о мягкой посадке экономики США, в то же время предполагая, что политики еще не закончили свою борьбу с инфляцией. Ставки по своп-контрактам продолжали учитывать повышение ФРС на четверть процентного пункта позже в среду, с некоторым дополнительным повышением к концу года.

«Мы увидим некоторое замедление корпоративных доходов, замедление экономического роста, ослабление спроса — все это окажет более сильное влияние на акции», — сказал Аарти Чандрасекаран, директор по инвестициям Shuaa Asset Management в эфире Bloomberg TV. «Экономика США слабеет, но этого недостаточно, чтобы рассчитывать на полное снижение ставки в следующем году».

Подготовлено ProFinance.Ru по материалам Thomson Reuters и Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Евро падает пятую сессию подряд

Adblock test (Why?)

from Бизнес - Последние - Google Новости https://ift.tt/2zIQ5yL

via

IFTTT